( 感謝各位讀者朋友的支持,以下內(nèi)容為本次發(fā)布報告正文! )

一、私募加密基金的定義與分類

1. 什么是私募加密基金

1.1 私募加密基金的定義及特點

廣義的基金是指為了某種目的而設(shè)立的具有一定數(shù)量的資金。主要包括信托投資基金、公積金、保險基金、退休基金,各種基金會的基金等。共同特點是由專門的經(jīng)理人(Asset Manager)集中管理投資,從而創(chuàng)造更高的投資報酬,這些資金可以投資于一級市場(風(fēng)險投資,私募股權(quán))和二級市場。

私募加密基金(Private Crypto Fund)是一種非公開發(fā)行的投資基金,主要面向具備一定財富和風(fēng)險承受能力的機構(gòu)和個人投資者,專注于投資加密資產(chǎn)及其相關(guān)項目,持倉范圍可能包括加密資產(chǎn)、加密期權(quán)期貨、加密公司股票、RWA 資產(chǎn)等。基金結(jié)合了私募基金的特性和加密資產(chǎn)的獨特性,其區(qū)別于其它私募基金的特征可概括如下:

- 投資范圍特定:私募加密基金專注于加密資產(chǎn)市場,包括數(shù)字貨幣、區(qū)塊鏈項目、去中心化金融(DeFi)應(yīng)用等。

- 價值波動大:加密資產(chǎn)的價值波動遠超過傳統(tǒng)金融資產(chǎn)。無擔(dān)保加密資產(chǎn)(如大多數(shù)數(shù)字貨幣)的估值主要基于投機需求,因此價格波動極大。這種高波動性既為投資者帶來了潛在的高收益機會,也增加了投資風(fēng)險。

- 不同國家監(jiān)管態(tài)度差異大:不同國家對加密資產(chǎn)的監(jiān)管態(tài)度存在顯著差異。例如,美國對加密貨幣的監(jiān)管政策較為模糊且不斷變化,而日本則較早地將比特幣合法化并納入監(jiān)管范疇。私募加密基金主理人需要密切關(guān)注各國監(jiān)管政策的變化,以調(diào)整投資策略并降低合規(guī)風(fēng)險。

- 透明度較低:私募基金本身具有較低的透明度,而加密資產(chǎn)市場的匿名性和去中心化特點進一步加劇了這種不透明性。故,私募加密基金需要建立健全的信息披露制度和投資者保護機制。

1.2 私募加密基金和傳統(tǒng)私募基金的區(qū)別

私募加密基金和普通私募基金在許多方面相似,但由于它們投資標(biāo)的和市場環(huán)境的不同,存在一些關(guān)鍵區(qū)別。

(1)投資標(biāo)的

- 私募加密基金:專注于加密貨幣、區(qū)塊鏈技術(shù)以及相關(guān)的數(shù)字資產(chǎn)。它們可能直接投資加密貨幣(如比特幣、以太坊),也可能投資區(qū)塊鏈初創(chuàng)公司、代幣化資產(chǎn)以及其他與區(qū)塊鏈生態(tài)系統(tǒng)相關(guān)的項目。

- 普通私募基金:通常投資傳統(tǒng)金融市場的資產(chǎn),例如股票、債券、房地產(chǎn)、私營企業(yè)股權(quán)、或其他傳統(tǒng)資產(chǎn)類別。普通私募基金的投資標(biāo)的更為多樣化,但均基于傳統(tǒng)經(jīng)濟體系。

(2)風(fēng)險和波動性

- 私募加密基金:加密貨幣市場波動性極高,面臨的風(fēng)險較大,包括市場波動、技術(shù)風(fēng)險(如黑客攻擊)、監(jiān)管風(fēng)險(不同國家對其監(jiān)管態(tài)度差異較大且政策可能不斷變化),以及流動性風(fēng)險(部分代幣或加密資產(chǎn)可能難以迅速變現(xiàn))。

- 普通私募基金:盡管仍然面臨市場波動、經(jīng)濟環(huán)境變化和特定行業(yè)風(fēng)險,但這些風(fēng)險通常更為可控且歷史數(shù)據(jù)較為豐富。普通私募基金的投資標(biāo)的通常具有更長的市場歷史和更明確的監(jiān)管框架。

(3)監(jiān)管環(huán)境

- 私募加密基金:受限于加密貨幣市場的監(jiān)管環(huán)境,可能面臨更多的不確定性。各國對加密貨幣和相關(guān)資產(chǎn)的監(jiān)管政策不同,這可能影響到基金的運營和投資策略。

- 普通私募基金:一般受到嚴(yán)格的金融監(jiān)管和法律法規(guī)的約束,有明確的合規(guī)要求。投資標(biāo)的通常處于一個更為成熟和受監(jiān)管的市場中。

(4)投資者類型

- 私募加密基金:通常吸引那些對加密貨幣和區(qū)塊鏈技術(shù)有深厚興趣的投資者,這些投資者可能更愿意接受高波動性和創(chuàng)新科技帶來的機會。

- 普通私募基金:投資者群體更為廣泛,通常包括尋求較為穩(wěn)定回報的高凈值個人、機構(gòu)投資者、以及養(yǎng)老基金、捐贈基金等。

(5)技術(shù)依賴性

- 私募加密基金:對技術(shù)的依賴性較強,需要管理團隊具備對區(qū)塊鏈技術(shù)、智能合約、去中心化金融(DeFi)等前沿技術(shù)的理解和應(yīng)用能力。

- 普通私募基金:更多依賴于傳統(tǒng)的金融分析、市場研究和投資組合管理技巧,對技術(shù)的依賴性相對較低。

(6)流動性

- 私募加密基金:加密貨幣市場的流動性可以很高,但也可能因為市場深度不足或特定資產(chǎn)的性質(zhì)而導(dǎo)致流動性風(fēng)險,特別是在市場劇烈波動時,這種流動性風(fēng)險會顯著提升。

- 普通私募基金:投資標(biāo)的一般具有較為確定的流動性安排,盡管仍然有可能面臨流動性限制,尤其是在投資私營企業(yè)或不動產(chǎn)等長期資產(chǎn)時。

這些區(qū)別表明,雖然兩者在基金結(jié)構(gòu)上類似,但在投資標(biāo)的、風(fēng)險承受、監(jiān)管環(huán)境和市場技術(shù)要求方面存在顯著不同。

2. 私募加密基金的分類

私募加密基金作為專注于加密資產(chǎn)市場的投資基金,其種類可以根據(jù)不同的分類標(biāo)準(zhǔn)來劃分。以下是根據(jù)投資標(biāo)的、運作方式等角度對私募加密基金進行分類的一些常見方式:

(1)按投資標(biāo)的分類

- 直接投資類基金:這類基金主要直接投資加密貨幣、區(qū)塊鏈項目或 NFT(非同質(zhì)化代幣)等。它們購買并持有這些資產(chǎn),以期在資產(chǎn)價值上漲時獲得收益。

- 間接投資類基金:間接投資類基金可能通過投資于加密資產(chǎn)相關(guān)的企業(yè)股權(quán)、基金份額或衍生品等方式來間接參與加密資產(chǎn)市場。例如,投資加密貨幣交易所、區(qū)塊鏈技術(shù)公司或加密資產(chǎn)挖礦企業(yè)的股權(quán)。

(2)按運作方式分類

- 封閉式基金:封閉式基金在設(shè)立時確定了基金的規(guī)模,并在一定期限內(nèi)不再接受新的投資。這類基金通常具有固定的存續(xù)期限,并在到期后進行清算或轉(zhuǎn)型。私募加密基金中,封閉式基金可以確保基金管理人在一段時間內(nèi)擁有穩(wěn)定的資金規(guī)模,有利于其進行長期的投資布局。

- 開放式基金:開放式基金則允許投資者在基金存續(xù)期內(nèi)隨時申購或贖回基金份額。這類基金通常具有較好的靈活性,可以根據(jù)市場需求和投資者偏好進行調(diào)整。然而,在加密資產(chǎn)市場波動較大的情況下,開放式基金可能面臨較大的資金流動壓力。

(3)按投資策略分類

按照投資策略的不同,私募加密基金包括主動、被動、中性、固收等類型。

- 被動策略賺取的收益為幣價上漲產(chǎn)生的收益,在加密資產(chǎn)領(lǐng)域主要體現(xiàn)為追蹤幾個流通性較強的幣種(如比特幣,以太坊等)的整體表現(xiàn),被動地從幣價上漲中獲利。

- 中性策略通過多空對沖,利用衍生品等工具對沖掉市場波動(Delta),將長期整體風(fēng)險敞口控制在 0 左右,追求與幣價漲跌無關(guān)的絕對收益,常見的套利、做市策略都屬于中性策略。

- 主動策略是指,基金管理人通過某種分析模型或預(yù)判認(rèn)為存在一個目標(biāo)價,而圍繞目標(biāo)價格進行交易,如果當(dāng)前價格低于目標(biāo)價則做多,如果當(dāng)前價格高于目標(biāo)價則做空,根據(jù)當(dāng)前價格和目標(biāo)價格差異的幅度調(diào)節(jié)倉位,收益既來源于市場行情(Beta),又來源于主觀判斷產(chǎn)生的超額收益(Alpha)。

- 固收類基金主要通過「債券」獲取收益,雖然加密資產(chǎn)領(lǐng)域還沒有標(biāo)準(zhǔn)債券,但是存在大量場外借貸也就是非標(biāo)債券。這類基金可以通過出借獲得利息或者在借貸中賺取利息差獲得收益,與傳統(tǒng)的固收類基金類似,收益相對穩(wěn)定,但在實際運作中需要較強風(fēng)控能力(如抵押物的管理)。DeFi 是基于區(qū)塊鏈上的智能合約進行的金融活動,有一定固收的屬性。

(4)其他分類方式

此外,私募加密基金還可以根據(jù)募資來源、投資階段等其他因素進行分類。例如,按募資來源可分為私募股權(quán)類基金和私募證券類基金;按投資階段可分為天使基金、風(fēng)險投資基金等。

二、全球私募加密基金發(fā)展現(xiàn)狀

1. 加密基金規(guī)模

近年來,加密貨幣總市值整體呈現(xiàn)波動增長形態(tài),截至本文寫作時已超過 2.3 萬億美元。Crypto Fund Research 的數(shù)據(jù)顯示,盡管加密基金規(guī)模占全部基金規(guī)模的比例不高,但是截至 2023 年底,全球已經(jīng)成立了近 900 家加密基金,這些基金涵蓋對沖基金、風(fēng)險投資基金、指數(shù)基金等多種類型。此外,根據(jù) Galaxy 的報告,2023 年加密資產(chǎn)基金表現(xiàn)強勁,資產(chǎn)管理規(guī)模達到 330 億美元,其中比特幣占據(jù)市場主導(dǎo)地位,成為最受基金歡迎的投資標(biāo)的。

2. 加密基金主要注冊地

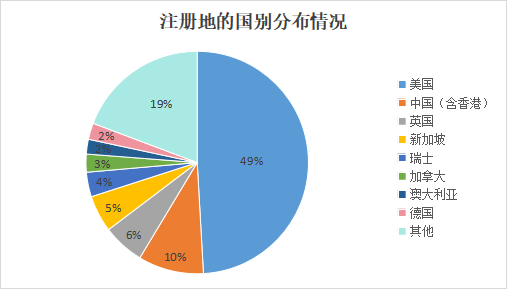

在注冊地分布情況方面,盡管尚不能獲得私募加密基金的注冊地,但是基于 Crypto Fund Research 的數(shù)據(jù),我們?nèi)阅芤詧D表形式一覽加密基金注冊地的整體分布情況。

在國別方面,美國得到了近一半的加密基金的青睞,成為最主要的加密基金注冊地。同時,還需要注意的是,雖然中國政府,特別是內(nèi)地政府,對加密資產(chǎn)采取較為保守的態(tài)度,但是在龐大的經(jīng)濟體量和投資需求的支撐下,在中國注冊的加密基金仍占較大比重。

3. 知名私募加密基金及其情況簡介

3.1 PanteraCapital

Pantera Capital 是 2003 年成立的、總部在美國加利福尼亞州的私募基金。PanteraCapital 是全球首個專注于區(qū)塊鏈技術(shù)和數(shù)字貨幣的投資基金,其管理的資產(chǎn)包括多個專注于比特幣、ICO(首次代幣發(fā)行)和去中心化金融(DeFi)的基金與投資組合。據(jù)其官網(wǎng)顯示,Pantera Capital管理著 48 億美元的區(qū)塊鏈相關(guān)資產(chǎn)。

3.2 a16zCrypto

a16zCrypto 總部位于美國加利福尼亞州,是著名風(fēng)投公司 AndreessenHorowitz 旗下專注于于 Crypto和 Web3 初創(chuàng)公司的風(fēng)險投資基金。a16zCrypto 投資組合廣泛,涵蓋了區(qū)塊鏈基礎(chǔ)設(shè)施、去中心化應(yīng)用(dApps)、支付系統(tǒng)等。據(jù)其官網(wǎng)顯示,a16zCrypto 在四只基金中管理著超過 76 億美元的資產(chǎn),在行業(yè)內(nèi)擁有廣泛影響力。

3.3 GalaxyDigital

2018 年成立,總部位于美國紐約。它是由前對沖基金經(jīng)理 MikeNovogratz 創(chuàng)立的一家專注于數(shù)字資產(chǎn)和區(qū)塊鏈技術(shù)的投資管理公司。GalaxyDigital 提供多種加密貨幣相關(guān)的投資產(chǎn)品,包括對沖基金、風(fēng)險投資基金和資產(chǎn)管理服務(wù)。據(jù)其官網(wǎng)顯示,GalaxyDigital 目前管理著約 21 億美元的資產(chǎn),在加密貨幣行業(yè)內(nèi)的地位顯著,且經(jīng)常活躍于行業(yè)新聞中。

3.4AnB Investment

AnBInvestment 是注冊在開曼群島的獨立投資組合公司(SPC)。旗下運作兩支基金,一支量化多策略基金與一支中性策略基金,主要投資標(biāo)的為加密資產(chǎn)與 DeFi,主要賺取市場波動帶來的 Alpha 收益。基金總 AUM 為 5000 萬美元,投資者單筆最少投入為 10 萬美元。兩支基金均為月度開放申贖。運作基金的收入來源為管理費與業(yè)績分成。根據(jù) AnBInvestment 的宣傳材料,管理費為 2.4%,業(yè)績分成為高水位法 20%。運作基金的主要支出為策略、交易、審計、運營、風(fēng)控、法律相關(guān)的系統(tǒng)和人力支出。

3.5 HashKey Digital Investment Fund

該基金將在 2023 年 9 月 1 日起正式接受投資者認(rèn)購。該基金獲得香港證監(jiān)會許可,由 HashKey Capital Limited 管理,管理的投資組合 100% 由虛擬資產(chǎn)構(gòu)成。是 HashKey Capital 正推出一支合規(guī)二級流動性基金。該基金將把不到 50% 的投資用之于比特幣和以太坊這兩種最大的加密貨幣,同時還將進行多元化配置,投資一些其他幣種。

三、針對私募加密基金的主要國際監(jiān)管規(guī)則概述

目前,部分國際組織及部分國家已經(jīng)對私募加密基金的監(jiān)管做出了相關(guān)規(guī)定,以下將進行部分列舉介紹:

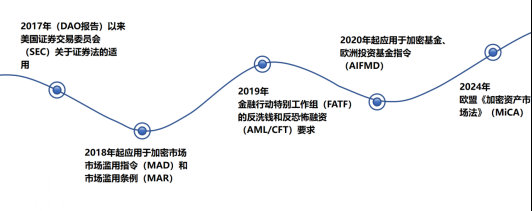

1. 美國證券交易委員會(SEC)關(guān)于證券法的適用

2017 年,美國證券交易委員會(SEC)發(fā)布了著名的“The DAO 調(diào)查報告”。報告指出,某些加密貨幣和初始代幣發(fā)行(ICO)可能符合《1933 年證券法》和《1934 年證券交易法》中規(guī)定的“證券”定義。因此,這些加密資產(chǎn)需要遵循相應(yīng)的證券法規(guī)要求,包括注冊、信息披露、反欺詐保護等。這一規(guī)定尤其針對那些籌集資金并承諾未來利潤或回報的加密項目和代幣發(fā)行。例如,如果代幣通過 ICO 籌集資金并賦予持有人相應(yīng)的權(quán)益、分紅或其他經(jīng)濟利益,那么它們可能被視為證券。對于這些資產(chǎn),發(fā)行者必須向 SEC 注冊,或申請豁免,同時還需定期披露財務(wù)和其他重要信息,以確保投資者得到充分保護。

此后,SEC 加強了對加密貨幣基金的監(jiān)管,加密基金不得不遵守現(xiàn)有的證券法。例如,加密貨幣基金在涉及證券化代幣或其他類似產(chǎn)品時,必須進行必要的注冊或獲得豁免資格。此外,基金管理人還需確保基金的操作符合“合格投資者”規(guī)定,并滿足相應(yīng)的反洗錢、反欺詐和其他合規(guī)要求。

SEC 對加密資產(chǎn)的監(jiān)管力度逐年加大,反映出其對于投資者保護和市場穩(wěn)定的重視。2020 年,SEC 發(fā)布了《加密資產(chǎn)框架》,進一步明確了何種加密資產(chǎn)屬于證券的標(biāo)準(zhǔn)。這一框架重點評估代幣的購買者是否預(yù)期從他人的努力中獲利、項目團隊是否對資產(chǎn)的開發(fā)和營銷起到核心作用,以及項目是否具有去中心化特征等因素。當(dāng)然,如果《21 世紀(jì)金融創(chuàng)新與技術(shù)法案》(FIT21 法案)最終通過,SEC 的相關(guān)標(biāo)準(zhǔn)可能需要進行調(diào)整。

2. 歐盟市場濫用指令(MAD)和市場濫用條例(MAR)

市場濫用指令(MAD)和市場濫用條例(MAR)于 2018 年起得到應(yīng)用,是歐盟為防止市場操縱、內(nèi)幕交易和非法披露內(nèi)幕信息等行為而制定的綜合框架。這些法規(guī)旨在防止市場操縱、內(nèi)幕交易等不法行為。自 2018 年起,MAR 開始明確適用于加密貨幣市場中的金融工具。例如,如果加密資產(chǎn)被視為“金融工具”(如證券化的代幣),它們就必須遵守 MAR 規(guī)定,包括防止內(nèi)幕交易、市場操縱及不正當(dāng)信息披露等行為。此外,對于涉及加密資產(chǎn)的交易者,特別是那些在受監(jiān)管市場上交易或有可能影響市場價格的行為,均受到市場濫用法規(guī)的約束。此舉旨在確保投資者獲得公平信息,并防止市場因不法行為而扭曲。

3. 金融行動特別工作組(FATF)的反洗錢和反恐怖融資(AML/CFT)要求

FATF 是制定全球反洗錢和反恐怖融資標(biāo)準(zhǔn)的國際機構(gòu)。2019 年,F(xiàn)ATF 發(fā)布了關(guān)于虛擬資產(chǎn)和虛擬資產(chǎn)服務(wù)提供商(VASP)的指引,首次明確了加密資產(chǎn)領(lǐng)域的反洗錢和反恐怖融資要求。該指引對虛擬資產(chǎn)服務(wù)提供商(VASP)提出了嚴(yán)格的 AML/CFT 要求,具體規(guī)則包括:要求 VASP 進行客戶盡職調(diào)查(CDD),包括收集和驗證客戶的身份信息;對于特定金額以上的交易,VASP 需要向有關(guān)當(dāng)局報告可疑活動;對跨境交易進行監(jiān)控。當(dāng)機構(gòu)直接參與虛擬資產(chǎn)的托管、管理、轉(zhuǎn)賬或交易等活動時,那么它們將被視為 VASP,需要符合 FATF 的 AML 和 CFT 要求。目前,全球各國開始逐步將 FATF 的指引納入本國法律,要求加密基金遵循這些 AML/CFT 標(biāo)準(zhǔn)。

4. 歐洲投資基金指令(AIFMD)

AIFMD 最初于 2011 年通過,旨在加強對歐洲另類投資基金的監(jiān)管。隨著加密基金的崛起,2020 年起 AIFMD 的適用范圍擴大到包括加密資產(chǎn)基金,要求基金經(jīng)理必須確保適當(dāng)?shù)男畔⑴逗惋L(fēng)險管理,以保護投資者的利益。具體規(guī)則包括:基金經(jīng)理需要定期向投資者披露基金的投資策略、資產(chǎn)配置和風(fēng)險;必須具備足夠的合規(guī)措施以避免利益沖突,并確保投資者知情同意。由此,歐洲的加密基金受到嚴(yán)格監(jiān)管,從而確保投資者權(quán)益得到保護。

5. 歐盟《加密資產(chǎn)市場法》(MiCA)

為構(gòu)建統(tǒng)一的加密資產(chǎn)市場監(jiān)管格局,歐盟于 2023 年出臺了 2023/1114 號法規(guī)——《加密資產(chǎn)市場監(jiān)管法案》(MiCA),并于 2023 年 4 月 20 日歐洲議會會議上正式投票通過,在今年 6 月 30 日正式生效,到 2026 年 6 月 30 日結(jié)束過渡期。MiCA 作為歐盟數(shù)字金融戰(zhàn)略一攬子計劃的一部分,涵蓋了加密基金的注冊、運營、和投資者保護要求,明確了法案的適用對象范圍、加密資產(chǎn)的分類、監(jiān)管主體及相應(yīng)的信息報告制度、營業(yè)限制制度以及行為監(jiān)管制度等,是迄今為止最全面的數(shù)字資產(chǎn)監(jiān)管框架,影響范圍覆蓋 27 個歐盟成員國以及歐洲經(jīng)濟區(qū)(EEA)的另外 3 個國家(挪威、冰島、列支敦士登)。它將為加密資產(chǎn)提供明確的法律框架,并在歐盟范圍內(nèi)實現(xiàn)監(jiān)管一致性。

四、私募加密基金全球稅務(wù)政策概述

許多國家正積極制定或完善稅收政策,以確保加密貨幣基金的收益及交易所得等能夠被準(zhǔn)確申報并依法征稅,涵蓋的稅種包括資本利得稅、商品與服務(wù)稅、增值稅等。

1. 美國

- 所得稅:在美國,私募加密基金采取的組織形式可以是有限合伙企業(yè)(Limited Partnership,LP)、有限責(zé)任公司(Limited Liability Company,LLC)和公司(Cooperation,具體分為 C 類公司與 S 類公司),三者適用的稅收政策不盡相同。LP 由合伙人直接承擔(dān)損失、分享利潤并繳納所得稅;LLC 在選擇稅收結(jié)構(gòu)時具有靈活性。他們可以選擇作為獨資企業(yè)、Partnership、S Corporation 或 C Corporation 納稅;Corporation 則需要面對雙重征稅問題,因為 Corporation 賺取的利潤需繳納企業(yè)所得稅,而如果利潤作為股息分配給股東,則股東也需要繳納個人所得稅,所以考慮到加密資產(chǎn)的高回報潛力,采取 Corporation 的形式可能不利于減輕私募加密基金及其投資人的總體稅收負擔(dān)。

- 資本利得稅:美國的資本利得稅分為短期資本利得稅和長期資本利得稅兩種。短期資本利得是指持有不超過一年的資產(chǎn)所產(chǎn)生的利得,長期資本利得是指持有超過一年的資產(chǎn)所產(chǎn)生的利得。短期資本利得稅率與納稅人的普通所得稅率相同;長期資本利得稅率通常低于短期資本利得稅率,根據(jù)其年度總收入和納稅身份分為三個檔次,分別為 0%,15% 和 20%。

美國國稅局 IRS 早在 2014 年就發(fā)布了了關(guān)于虛擬貨幣交易的通知(Notice 2014-21),解釋了虛擬貨幣在聯(lián)邦所得稅方面的處理方式。在該通知中,所有的加密資產(chǎn)都被視為財產(chǎn)而非貨幣,因此適用于財產(chǎn)交易的一般稅收原則。這意味著,大部分加密資產(chǎn)交易都應(yīng)當(dāng)繳納資本利得稅。在進行涉及資本利得稅的加密資產(chǎn)交易時,投資者需要將出售價格減去其成本基礎(chǔ),計算出資本利得或損失,并繳納相應(yīng)的資本利得稅。持有加密資產(chǎn)的時間(以 1 年為劃分單位)決定了資本利得稅率。如果持有加密資產(chǎn)超過 1 年,投資者需要繳納長期資本利得稅,其稅率通常低于短期資本利得稅,后者適用于持有不超過 1 年的情況。

2. 歐盟

- 增值稅(VAT):歐盟對加密貨幣的征稅政策不一,有些國家對加密資產(chǎn)交易收取增值稅,而有些國家則豁免。例如,愛爾蘭和德國等國家對比特幣交易不征收增值稅,但在意大利和西班牙,這些交易可能會受到增值稅的約束。

- MiCA(加密資產(chǎn)市場法):MiCA 的推出旨在為歐盟現(xiàn)有金融服務(wù)立法未涵蓋的加密資產(chǎn)提供法律框架;通過建立健全和透明的法律框架以支持創(chuàng)新,促進加密資產(chǎn)發(fā)展和更廣泛地使用分布式賬本技術(shù) (DLT);確保適當(dāng)?shù)南M者、投資者保護以及市場完整性;考慮到一些加密資產(chǎn)可能被廣泛接受,將進一步增強金融穩(wěn)定性。

3. 英國

因普通法傳統(tǒng)以及加密資產(chǎn)的靈活性,英國政府沒有選擇制定一整套加密資產(chǎn)稅法,而是根據(jù)加密資產(chǎn)的性質(zhì)和用途,將其納入現(xiàn)有的稅收框架中,主要對其征收所得稅和資本利得稅。此兩種稅的征收方法與其他類型的收入和資產(chǎn)相同。納稅人需要根據(jù)自己的情況,計算自己在每個財政年度內(nèi)從加密資產(chǎn)中獲得的收入和利潤,并在相應(yīng)的報稅表上進行申報。英國也提供了一些免稅額度或者減免措施,比如個人減免額、個人儲蓄賬戶(ISA)減免、年度免稅額(AnnualExempt Amount)等。

4. 新加坡

- 所得稅:新加坡不對資本利得征稅,這使得新加坡成為一個對私募加密基金非常友好的司法管轄區(qū)。然而,若加密貨幣交易被視為營業(yè)收入,則需繳納所得稅。

- 商品及服務(wù)稅(GST):新加坡原本計劃對加密貨幣交易征收商品及服務(wù)稅,但從 2020 年 1 月 1 日起,已經(jīng)不再對支付類加密貨幣(DPT)交易征收 GST。

五、 經(jīng)合組織的監(jiān)管與稅務(wù)合規(guī)框架

經(jīng)合組織(OECD)是最具影響力的國際組織之一,其成員國一直關(guān)注加密資產(chǎn)的監(jiān)管和稅收問題。近年來,OECD 以擴張舊規(guī)定的適用范圍和制定新政策的方式,在加密資產(chǎn)及其相關(guān)基金的監(jiān)管和稅務(wù)合規(guī)方面,陸續(xù)形成了幾個重要政策和框架,旨在規(guī)范私募加密基金的運作,并確保其在全球范圍內(nèi)的稅務(wù)透明度和合規(guī)性。因此,有必要專門關(guān)注和總結(jié) OECD 的監(jiān)管與稅務(wù)合規(guī)框架。

1. 加密資產(chǎn)報告框架(Crypto-Asset Reporting Framework, CARF)

隨著加密資產(chǎn)的普及,OECD 意識到現(xiàn)有的稅務(wù)信息交換標(biāo)準(zhǔn)(如共同報告標(biāo)準(zhǔn) CRS)無法完全覆蓋加密資產(chǎn)的特定需求。為此,OECD 于 2022 年提出了 CARF,以加強加密資產(chǎn)的稅務(wù)信息交換和透明度。

CARF 要求加密資產(chǎn)服務(wù)提供商(如私募加密基金)向其所在國的稅務(wù)機關(guān)報告其客戶的加密資產(chǎn)交易情況。報告內(nèi)容包括客戶的身份信息、交易金額、資產(chǎn)類別等。它提供了一個全球統(tǒng)一的標(biāo)準(zhǔn),使各國稅務(wù)機關(guān)能夠有效交換加密資產(chǎn)相關(guān)的信息,從而防止逃稅行為。

2. 共同報告標(biāo)準(zhǔn)(Common Reporting Standard, CRS)

CRS 是 OECD 在 2014 年推出的一項全球標(biāo)準(zhǔn),旨在通過自動交換信息來打擊跨境逃稅行為。盡管 CRS 最初主要適用于傳統(tǒng)金融資產(chǎn),但近年來,各國逐步將加密資產(chǎn)納入其適用范圍。

CRS 要求金融機構(gòu)(包括加密基金)收集并報告客戶的稅務(wù)信息。這些信息包括賬戶持有人的身份、賬戶余額、利息收入等,相關(guān)信息將在各國稅務(wù)機關(guān)之間自動交換。

在 2024 年的巴西 G20 峰會上,與會各國已經(jīng)決定將以 CRS 為核心的自動信息交換機制(AEOI)擴展至加密資產(chǎn)領(lǐng)域,要求加密資產(chǎn)服務(wù)提供商(RCASP)報告其非居民客戶的加密資產(chǎn)信息,并自動與這些客戶所在國的稅務(wù)機關(guān)交換這些信息,進而提高加密資產(chǎn)領(lǐng)域的稅收透明度,防止逃稅和避稅。

3. 稅基侵蝕和利潤轉(zhuǎn)移行動計劃(Base Erosion and Profit Shifting, BEPS)

稅基侵蝕和利潤轉(zhuǎn)移行動計劃是 OECD 和 G20 共同發(fā)起的一項全球性倡議,旨在通過加強國際稅收規(guī)則來應(yīng)對稅基侵蝕和利潤轉(zhuǎn)移的風(fēng)險。隨著加密資產(chǎn)的興起,BEPS 的某些行動計劃(如第 1 項和第 13 項)也開始適用于加密資產(chǎn)和私募加密基金。

其主要內(nèi)容包括:

- 數(shù)字經(jīng)濟的稅務(wù)挑戰(zhàn):BEPS 第 1 項行動計劃探討了如何應(yīng)對數(shù)字經(jīng)濟(包括加密資產(chǎn))帶來的稅務(wù)挑戰(zhàn)。該計劃鼓勵各國實施措施,確保加密資產(chǎn)的稅收公平性。

- 國別報告(Country-by-Country Reporting, CbCR):BEPS 第 13 項行動計劃要求跨國企業(yè)集團,包括私募加密基金,向稅務(wù)機關(guān)提交國別報告,披露其在各國的收入、稅前利潤、所繳稅款等信息。這有助于各國識別并打擊利潤轉(zhuǎn)移行為。

參考文獻:

[1] Rock'n'Bock. (2024b, May 7). 50 Blockchain & Crypto VC Funds List in 2024. Rocknblock.io; Rock’n’Block. https://rocknblock.io/blog/blockchain-and-crypto-vc-funds-list

[2] Home. (n.d.-b). Galaxy. https://www.galaxy.com/

[3] Home. (n.d.-c). Pantera. https://panteracapital.com/

[4] Enriques, L., & Zetzsche, D. A. (2019). Corporate Technologies and the Tech Nirvana Fallacy. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.3392321

[5] Rubinstein, F., & Vettori, G. G. (2018). Taxation of Investments in Bitcoins and Other Virtual Currencies: International Trends and the Brazilian Approach. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.3135580

[6] Bossu, W., Itatani, M., Margulis, C., Rossi, A. D. P., Weenink, H., & Yoshinaga, A. (2020). Legal Aspects of Central Bank Digital Currency. IMF Working Papers, 20(254). https://doi.org/10.5089/9781513561622.001

[7] Crypto Fund Research. (2024) 2023 Q4 Crypto Fund Report, Crypto Fund Research. Available at: https://cryptofundresearch.com/q4-2023-crypto-fund-report/ (Accessed: 22 September 2024).

[8] Crypto Fund Research. (2024) Cryptocurrency Investment Fund Industry Graphs and Charts. Available at: https://cryptofundresearch.com/cryptocurrency-funds-overview-infographic/ (Accessed: 22 September 2024).

以上就是調(diào)研:私募加密基金視角下 Web3 財稅與區(qū)塊鏈安全合規(guī)洞察報告的詳細內(nèi)容

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如作者信息標(biāo)記有誤,請第一時間聯(lián)系我們修改或刪除,多謝。